O Brasil está cada vez mais integrado ao mercado global de resseguros, e isso tem um efeito importante nas compras de coberturas pelas empresas - como uma oferta cada vez maior de capacidade para os diversos tipos de risco.

Nesta semana a RSB discute as tendências do mercado de resseguros, tanto no Brasil como no exterior. Vale lembrar que o acesso ao conteúdo completo da newsletter será gratuito durante todo o mês de janeiro. Boa leitura!

Table of Contents

O resseguro no Brasil: cada vez mais global

Empresas e seguradoras brasileiras cada vez mais cedem seus riscos ao mercado ressegurador internacional, e isso está atiçando o apetite de subscritores pelo país.

Essa tendência se consolidou no último ano e pode render frutos para os cedentes nacionais agora que o mercado de resseguros global parece que está se estabilizando (leia abaixo).

Dados da Susep mostram que as cessões de prêmios a resseguradoras localizadas fora do Brasil aumentaram mais rapidamente do que às locais no último ano.

Fonte: Susep

Em junho, de acordo com relatório da Austral Re, as cessões offshore chegaram a 37,2% do total, a porcentagem mais alta da última década.

Os motivos detrás desta trajetória são tanto domésticos quanto derivados da conjuntura internacional.

Do ponto-de-vista do mercado local, uma estratégia de subscrição mais conservadora por parte do IRB Re, após o escândalo contábil de alguns anos atrás e as perdas catastróficas de 2021, abriu espaço para outros atores impulsarem seus prêmios.

Parte do espaço aberto pelo IRB Re foi ocupado por resseguradoras locais como a Munich Re e a Austral Re. Outra parte acabou no mercado internacional, onde atores como o Lloyd’s londrino têm mostrado cada vez mais apetite por risco brasileiro.

Fonte: Susep

A demanda por capacidade offshore aumentou significativamente nos últimos cinco anos.

Caproni nota que as perdas sofridas pelo seguro rural nos últimos anos colaboraram bastante para restringir o apetite das resseguradoras locais.

Além disso, em 2019, a Susep afrouxou restrições a cessões para resseguradoras eventuais, que agora podem chegar a um total de 95% dos prêmios anuais. Isso abriu caminho para cada vez mais cedentes buscar capacidade no exterior.

Entre os melhores

O interesse de atores globais pelo Brasil ficou evidente durante a FIDES, a conferência latino-americana de seguros, que ocorreu em setembro no Rio.

Resseguradores da Europa, Estados Unidos e Ásia estiveram presentes no evento fazendo contato com potenciais clientes brasileiros.

Eu vi no Brasil modelos de negócios que provavelmente estão entre os melhores do mundo.

Na ocasião, Klinger disse à RSB que sua empresa estava preparada para começar a conceder até mesmo coberturas para riscos catastróficos para novos clientes na América Latina.

Fonte: Susep

Até recentemente, apenas clientes que compravam outros tipos de coberturas tinham acesso à capacidade catastrófica da empresa.

A Hannover Re, por sua vez, está disposta a oferecer capacidade para riscos cibernéticos no Brasil, nota Caproni.

Já a Liberty Specialty Markets vê oportunidades de seguir crescendo no Brasil através das linhas facultativas, observa Manuel Moreno, Chief Underwriter Officer para a América Latina. A empresa oferece até U$ 250 milhões em capacidade para setores como a energia.

Capacidades disponibilizadas pela LSM

Property: U$ 60 milhões

Casualty: U$ 50 milhões

Linhas financeiras: U$ 25 milhões

Maritimos: U$ 50 milhões

Energia: U$ 250 milhões

Arte: U$ 50 milhões

Ambiental: U$ 25 milhões

Carga Projeto: U$ 100 milhões

Upstream: U$ 150 milhões

Cyber: U$ 25 milhões

Terrorismo: U$ 250 milhões

Renovações

A maior exposição ao mercado de resseguros internacionais faz com que seja necessário olhar com cada vez mais atenção as tendências globais do setor.

Nos últimos anos, isso significou um endurecimento importante de preços, termos e condições que acabaram chegando até os compradores finais de seguros.

Além disso, os preços mais altos dos resseguros em mercados com exposição catastrófica, como os EUA, limitaram a vontade de resseguradoras de alocar capacidade para o Brasil.

Mas as renovações de janeiro reforçaram a impressão que começou a ganhar força em 2023 de que o mercado estava finalmente estabilizando.

As altas dos últimos ajudaram a melhorar o resultado técnico das resseguradoras, que, segundo a Guy Carpenter, aumentaram cerca de 20% no ano passado.

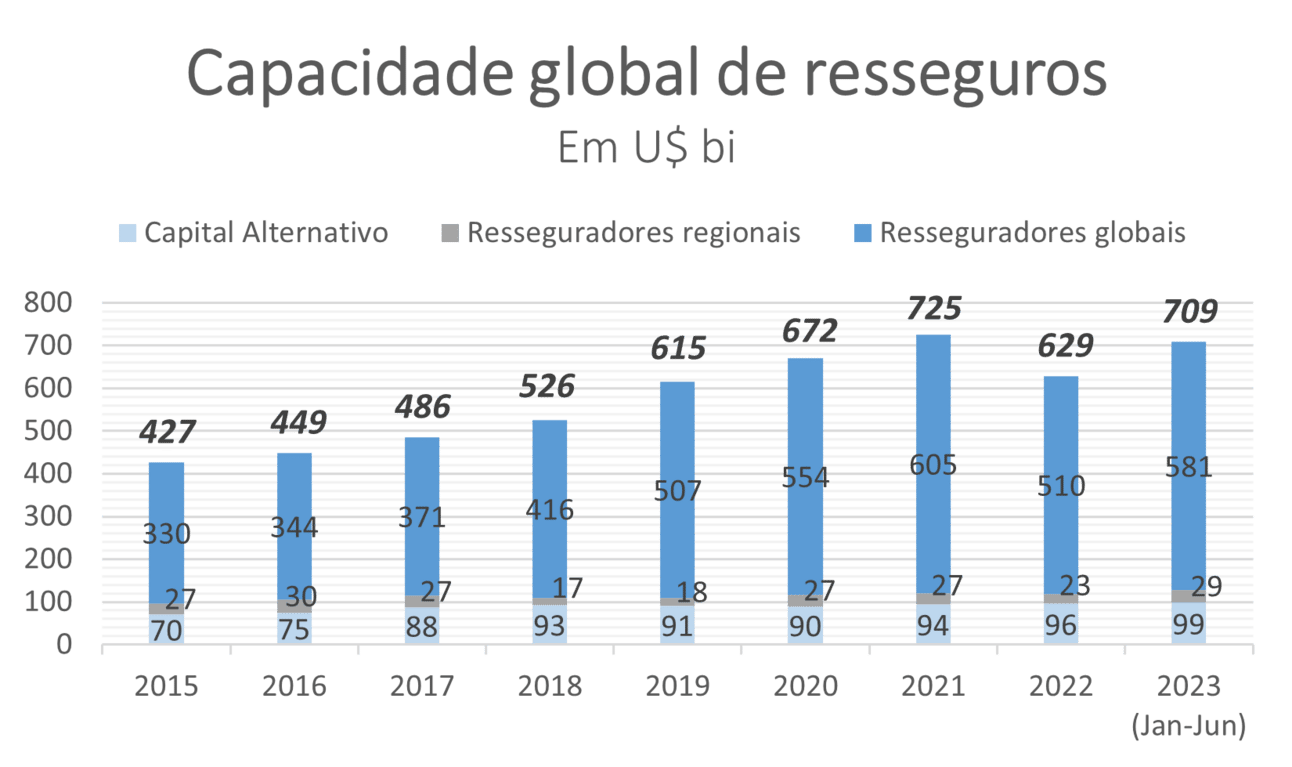

Fonte: Gallagher Re

O resultado é que, com o aparente fim do ciclo de alta de juros nos Estados Unidos, cada vez mais capacidade está entrando no mercado, incluindo instrumentos alternativos como os investimentos ligados ao seguro, que já chegam a quase U$ 100 bilhões, ou uma sétima parte do total.

Agora a gente já consegue ver uma estabilidade e uma volta de força de negociação por parte do comprador.

Segundo a Aon, um aumento na capacidade para contratos de retrocessão incrementou o apetite das resseguradoras por risco de property, que andava um tanto mitigado devido a altas perdas catastróficas em anos recentes.

Já a Gallagher observou uma queda de até 15% nos preços em contratos de retrocessão na área de property, o que, aliado a um aumento na entrada de capital alternativo, permitiu renovações mais tranquilas do que no ano anterior.

Para a Guy Carpenter, o mercado ressegurador adotou uma atitude “responsiva” nas renovações de janeiro, com ampla capacidade sendo disponibilizada e resseguradores adotando uma postura mais “comercial” com relação a seus clientes.

Além disso, o aumento de capacidade tem sido liderada pelas resseguradoras incumbentes, que tendem a ser mais cautelosos. Em anos anteriores eram novos atores, que chegam com estratégias mais agressivas, as principais fontes de novo capital.

Resta ver agora se esta estabilidade de mercado vai chegar aos compradores de seguros.

Em uma entrevista coletiva realizada em Paris, a AMRAE, associação francesa de gerência de riscos, afirmou que as renovações de janeiro seguiram sendo difíceis em vários ramos, e até mesmo “tensas” em linhas como os riscos políticos.

Com a palavra, o mercado

Paul Conolly, CEO da Carpenter Marsh Fac no Brasil

Como está a demanda por resseguro facultativo no Brasil?

Cada linha de negócio está se comportando de um jeito diferente. O mercado de D&O está bem agressivo, com reduções fortes em taxa, e o mercado dando bastante desconto para os clientes.

Em energia e property, a gente está vendo uma estabilidade, com uma tendência de baixa, mas não forte.

Clientes que não tiveram sinistralidade e estão com bons resultados têm conseguido renovar com desconto de até 5% a 7%.

É até um pouco surpreendente, não achei que a gente fosse ver essa mudança agora.

A gente vê uma certa estabilidade no marine também, e o cyber é interessante. Há desconto, mas são poucas as apólices que estão renovando.

O cyber é um seguro ainda muito novo no Brasil. Mas há muito interesse dos resseguradores pelo cyber em primárias, o que antes não existia.

Em linhas de construção, a competitividade é enorme. Houve poucos projetos grandes no Brasil recentemente, Quando há algum o pessoal corre atrás das seguradoras.

Quais são as tendências para 2024?

Eu vejo todas essas tendências se intensificando.

Bons clientes que têm um bom risk management vão começar a ver mais descontos e condições mais benéficas. E isso em praticamente todas as linhas.

Também pode haver muito mais investimento em infraestrutura. Alguns projetos que estavam engavetados, em compasso de espera, podem acabar saindo.

Então temos uma expectativa grande de crescimento do volume de prêmios, o que durante muito tempo a gente não via.

Além disso, os resseguradores começaram a devolver um pouco do aumento que tiveram nos últimos três anos.

E pode haver mais capacidade disponível para os cedentes brasileiros?

Hoje temos cerca de 200 resseguradoras oferecendo capacidade no Brasil, e outras 20 a 25 que operam no país sem estar registradas, através de fronting ou retrocessão. O número de players deve seguir aumentando na medida em que o mercado vai testando o Brasil e gerando interesse para que mais se registrem aqui.

Também vemos um crescimento grande de MGAs em Miami e em Londres. As resseguradoras se valem das MGAs para operar onde elas não têm know-how. O resultado é que a gente vê cada vez mais interesse pelo risco brasileiro e mais oferta de capacidade.

Manuel Moreno, Chief Underwriter Officer para a América Latina na LSM

Houve um aumento na demanda por cacidade de resseguro offshore desde o Brasil nos últimos anos?

Sim, devido à deterioração da sinistralidade, especialmente nas linhas de property e casualty.

Além disso, as resseguradoras globais focadas em contratos estão mais atentas à relação entre limites e prêmios, limitando o tamanho dos contratos locais e forçando as cedentes a comprar cada vez mais capacidade facultativa nos mercados globais.

Estamos vendo uma tendência em alta nas necessidades de comprar capacidade facultativa.

Os recentes eventos climáticos no Brasil têm impactado a demanda por resseguros offshore?

Eventos climáticos afetaram o setor agrícola, que é parte das linhas de property, e como resultado drenaram a capacidade local, impulsionando a demanda para o exterior.

Além disso, vimos um aumento da frequência e severidade de vários eventos de incêndio em atividades que utilizam grandes armazéns. Po esse motivo, as cedentes estão reduzindo suas retenções neste tipo de risco.

Neste contexto, qual é a estratégia da LSM para o Brasil?

Oferecemos capacidade em uma ampla gama de produtos nos segmentos de property e casualty.

O Brasil é um dos nos mercados-chave na América Latina e conhecemos as contas que necessitam de capacidade de seguros specialty. Temos tido um crescimento estável e vamos continuar crescendo no país.

Quais são suas expectativas para o mercado brasileiro?

Esperamos que as empresas cedentes otimizem seus contratos de resseguro para reduzir o custo de sua proteção.

Para conseguir renovar todos seus programas, portanto, elas terão que mover as camadas superiores de algumas exposições ao mercado facultativo, dando continuidade à tendência atual.

Um mercado catastrófico

Ainda que o mercado de resseguros dê sinais de distensão, as mais recentes estatísticas sobre as perdas do setor indicam que há argumentos para que as resseguradoras decidam manter sua disciplina de subscrição.

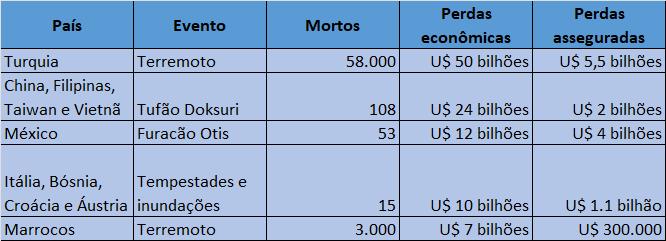

Segundo a Munich Re, as perdas catastróficas ficaram em 2023 abaixo do ano anterior, mas superaram as médias históricas do setor.

No total, foram U$ 90 bilhões em perdas asseguradas, contra U$ 125 bilhões em 2022. A média da última década foi de U$ 90 bilhões, e a dos últimos 30 anos, U$ 57 bilhões.

Os números coletados pela resseguradora alemã também apontam, como mínimo, para uma manutenção da intensidade dos eventos catastróficos, já que as perdas econômicas causadas durante o ano, U$ 250 bilhões, igualaram às dos 12 meses anteriores.

Mais importante, e trágico, foi o forte aumento do número de vítimas de terremotos, furacões e outros desastres. Em 2023, o total de mortos chegou a 74 mil, contra 11,400 em 2022, e 40 mil ao ano nas últimas três décadas.

Fonte: Munich Re

A maior parte das perdas seguradas ocorreram nos Estados Unidos, com U$ 62 bilhões, com a Europa em segundo lugar (U$ 19 bilhões).

As principais causas dessas perdas foram tempestades de alcance regional, segundo a Munich Re, que aponta que estudos indicam que as mudanças climáticas têm aumentado a frequência deste tipo de evento.

A discrepância entre a mortalidade e as perdas seguradas reflete as lacunas de proteção contra eventos catastróficos que persistem ao redor do mundo.

O que preocupa os CEOs?

Segundo o Fórum Econômico Mundial, ou WEF por sua sigla em inglês, a desinformação é o que mais tira o sono dos chefes de empresa atualmente.

A não ser que eles estejam no Brasil, onde o que segue molestando os CEOs é a economia. Veja abaixo os principais riscos no curto prazo, segundo a pesquisa anual do WEF:

No mundo

Desinformação

Eventos climáticos extremos

Polarização social

Insegurança cibernética

Guerras entre países

No Brasil

Desaceleração econômica

Inflação

Dívida pública

Censura

Desigualdade

Segundo os autores, que apresentaram o estudo na quarta-feira 10 de janeiro em Londres, surpreendeu a baixa colocação da inteligência artificial generativa nos rankings, considerando todo o auê que se tem armado sobre o tema ultimamente.

Mas Caroline Klint, a Chief Commercial Officer da Marsh, que ajuda a elaborar o estudo anual, disse que a IA e os riscos cibernéticos são temas recorrentes nas suas conversas com líderes empresariais.

Em geral, segundo a diretora executiva do WEF, Saadia Zahidi, o relatório deste ano mostra que os chefes de empresas estão mais pessimistas com o futuro do que no ano anterior.

Quase dois terços dos entrevistados disseram que vêem um risco elevado de que uma catástrofe global ocorra nos próximos dez anos. No ano passado, disse Zahidi, a visão de longo prazo ainda era predominantemente otimista.

O relatório mostra que, ainda no longo prazo, os CEOs parecem estar mais preocupados do que nunca com as mudanças climáticas e outros temas ESG:

Os riscos mais importantes em 2034

Eventos climáticos extremos

Mudanças críticas nos sistemas terrestres

Perda de biodiversidade e colapso de ecossistemas

Escassez de recursos naturais

Má informação e desinformação

Efeitos indesejados das tecnologias de inteligência artificial

Migração involuntária

Insegurança cibernética

Polarização social

Poluição

Resta saber o quanto deste papo é para valer. O The Wall Street Journal, por exemplo, publicou no mesmo dia uma reportagem afirmando que cada vez mais empresas evitam tocar diretamente no tema ESG.

Em destaque

Nova diretoria da ABGR; Artilheiro é reeleito presidente

A Associação Brasileira de Gerência de Riscos reelegeu em 18 dezembro Luiz Otavio Artilheiro para um novo mandato como presidente da organização.

A RSB vai publicar na próxima semana uma entrevista com ele para conhecer os planos da ABGR para o novo mandato.

A composição da diretoria é a seguinte:

Diretor Presidente: Luiz Otavio Artilheiro – Eletronuclear

Diretor Vice-Presidente: Thiago Amorim – iFood

Diretor Financeiro: Leonardo de Castro Beto - Energisa

Diretora Secretária Geral: Vanessa Souza - Comerc Energia

Diretor Regional São Paulo: Wilnner Eduardo Silva - Iochpe Maxion

Haroldo Alves Araújo, da Cemig, permanece como presidente do Conselho Deliberativo, e Christian Negreiros Mendonça, da Norsk Hydro, é o vice-presidente.

Completa o time a incansável Márcia Ribeiro, assessora técnica da associação.

FERMA publica obra sobre gestão estratégica do Risco

O documento, em inglês, está disponível na página da organização, que reúne associações nacionais de gerência de riscos de vários países europeus.

Perdas com terremoto no Japão: entre U$ 1,8 bi e U$ 3,3 bi

A estimativa, que só inclui as perdas cobertas pelo mercado de seguros, é da Verisk, empresa especializada em análises de riscos.

O tremor, cujo epicentro estava cerca da península de Noto, ocorreu no dia 1o de janeiro e teve uma magnitude de 7,5 pontos na escala Richter.

Everest cria divisão especializada em seguro specialty

A empresa anunciou nesta semana que suas áreas de aviação, marine, cyber, engenharia e seguros paramétricos foram agrupadas em uma mesma unidade de negócios.

A nova unidade, denominada Global Specialties, será liderada por Phil Taylor, que já teve passagens pela Axis Re e pela corretora Aon.

Seu objetivo, segundo a empresa, será focar em soluções para um mercado que enfrenta uma rápida disseminação de riscos emergentes em áreas como a segurança cibernética e as mudanças climáticas.

Insurtech lança AI para corretores

O produto, chamado SegGPT, foi desenvolvido pela Segbox para a Baeta, uma assessoria de seguros.

Zurich renova programa de apoio a start-ups

A quinta edição de seu campeonato global de inovação foi lançado no dia 8 de janeiro. Os interessados podem se inscrever aqui.

A decolagem do mercado de ILS cibernético

Para saber mais sobre o tema que comentamos na semana passada nesta newsletter, leia este artigo escrito por seu correspondente e publicado pela Insurance Day (restrito a assinantes, mas com possibilidade de um período de provas).

DAC Beachcroft: seguro cyber deve priorizar América Latina

Em um artigo publicado em sua página da internet, especialistas em seguros do escritório global de advocacia argumentam que a região está muito atrás de Europa ou Estados Unidos em cibersegurança, apesar de ser alvo de 1.600 ataques cibernéticos por segundo.

Astrid Hardy e Nicolas Le Blanc observam, porém, que vários países estão implementando legislações de proteção de dados, o que deve aumentar a demanda por cibersegurança e seguros cibernéticos por organizações de todos os tamanhos.

De fato, eles argumentam que o nível de maturidade cibernética está em alta, ainda que o continente tenha um longo caminho pela frente. Clique aqui para ler o artigo em inglês.