Mercado de seguro para empresas cresce 5,9% além da inflação

Fonte de todos os dados: Susep

O mercado de seguros para empresas está crescendo de forma paulatina, mas constante, apesar das crises dos últimos anos e o crescente impacto das catástrofes secundárias no país.

Análise feita pela RSB a partir dos dados consolidados da Susep para 2023 mostram que as linhas de seguros dirigidas a empresas apresentaram um crescimento de prêmios real de 5,9% no ano passado.

Mas este número é fortemente afetado pelo seguro rural, a maior linha de seguro analisada, e cuja performance foi impactada pelas secas e enchentes de 2021 e 2022.

Excetuando o seguro rural, o crescimento registrado em 2023 foi de 8,5%, já excluindo o impacto da inflação. O mercado como um todo, incluindo os seguros de vida e saúde, cravou 4,8%, segundo a Susep.

Não foi uma performance desprezível, ainda que levemente inferior aos dos três anos anteriores.

A análise da RSB inclui os seguros que são comprados por entidades empresariais para transferir riscos inerentes a suas atividades de negócio.

Não inclui, portanto, coberturas que podem ser intermediadas pelas empresas, mas cujo beneficiário final é o consumidor, como os seguros de garantia estendida.

A análise tampouco inclui os seguros coletivos para funcionários, como os de saúde, ou planos de pensão coletivos, ainda que tenham participação das companhias no pagamento dos preços.

Sinistralidade

Os números da Susep revelam que os prêmios para os seguros de empresas totalizaram R$ 51,8 bilhões em 2023, ou US$ 37,8 bilhões, se os seguros rurais são excluídos.

Isso significa que o mercado mais do que dobrou de tamanho em termos nominais, no período de cinco anos.

Já os sinistros somaram R$ 19,4 bilhões, dos quais mais de R$ 5 bilhões estão ligados ao seguros rurais.

O impacto dos eventos catastróficos se nota muito, neste caso, uma vez que a sinistralidade total do mercado disparou de R$ 14,2 bilhões em 2020 para R$ 23,3 bilhões em 2022, quando o mercado absorveu o maior parte das perdas catastróficas ocorrida naquele ano e em 2021.

Excluindo o seguro, o aumento dos sinistros foi mais modesto, mas ainda significativo: de R$ 10,5 bilhões em 2020 para R$ 14,7 bilhões no ano passado.

Mercado mais conservador

O resultado do aumento da sinistralidade tende a ser uma maior precaução nas políticas de subscrição, e isso foi certamente observado no mercado brasileiro, em que várias linhas se endureceram no último ano.

Compradores de seguro observaram uma redução do apetite de risco por parte das seguradores, com franquias cada vez mais elevadas, preços mais altos e condições mais restritas.

No seguro rural, houve mesmo uma limitação da capacidade disponível, de acordo com observadores do mercado.

A estratégia mais conservadora parece ter dado resultado, uma vez que a sinistralidade em 2023, de 40,3%, foi a mais baixa desde ao menos 2018.

Uma vez mais, foi o seguro rural quem determinou a progressão dos números. Uma vez que o excluímos da estatística, nota-se um pequeno aumento da sinistralidade, de 41,3% em 2022 para 42,4% no ano passado.

Crescimento por ramos

A análise do crescimento dos prêmios diretos por ramos de seguros mais uma vez mostra o quanto o seguro rural impactou o desempenho do mercado nos últimos dois anos.

Após as perdas sofridas em 2021, a demanda por coberturas por parte dos produtores rurais subiu 39,5% no ano seguinte. Com a sinistralidade ainda em alta, as seguradoras decidiram botar o pé no freio.

O resultado foi um crescimento nominal de só 3,9% no ano passado, apenas superior aos dos seguros de transporte, que também estão passando por suas próprias dificuldades.

Melhor desempenho tiveram os dois ramos que a Susep qualifica como seguros especiais - patrimonial e seguros especiais - energia.

O patrimonial registrou um crescimento nominal de 23,2%, após um aumento de 32,6% em 2022, chegando a R$ 8,7 bilhões. A performance foi puxada pelos riscos nomeados e operacionais, de longe a maior linha do ramo, com 24,71%.

Já os prêmios dos riscos especiais de energia aumentaram 21,8%, e os riscos financeiros, 20,3%.

Empresas

A líder do mercado de seguros para empresas, à primeira vista, é a Brasilseg, com mais de R$ 8,5 bilhões em prêmios diretos. O negócio da empresa é concentrado quase que totalmente no seguro rural, graças à capilaridade do Banco do Brasil no setor.

A Brasilseg detinha um market share de 61,5% do seguro rural ao final do ano passado, em alta na comparação com o ano anterior. Ou seja, pode-se considerar uma situação anômala, também influenciada por subsídios oficiais, e por esse motivo excluímos o seguro rural do ranking para fins de análise.

Excluindo o seguro rural, a líder do mercado de seguros para empresas é a Mapfre, com quase R$ 4 bilhões em prêmios, seguida pela Tóquio Marine, com R$ 3,53 bilhões, e a Chubb, com R$ 2,55 bilhões.

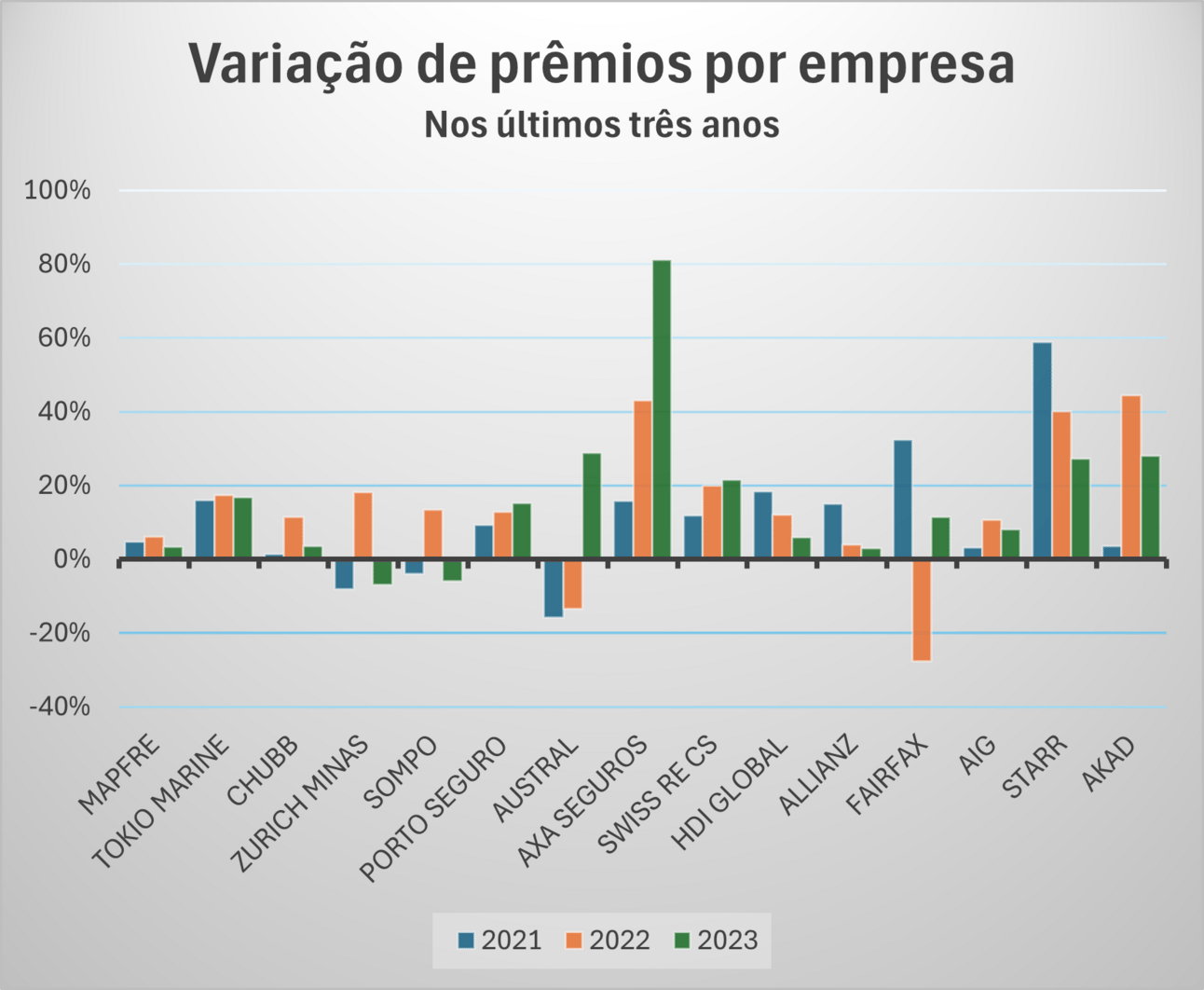

Os números mostram que algumas empresas estão adotando estratégias mais aceleradas de crescimento no mercado.

É o caso da Tóquio Marine, cujo volume de prêmios cresceu uma média de 16,8% nos últimos três anos. A Porto Seguro, sexta no ranking, registrou um crescimento de 12,5%, e a Swiss Re Corporate Solutions, a nona colocada, de 17,8%.

Destaque também para as taxas de crescimento da Starr (número 14) e da Akad (número 15), cujos prêmios aumentaram mais de 25% no ano passado, após já terem subido mais de 40% em 2022.

A AXA também traz variações de prêmios importantes, mas certamente influenciadas pela aborção dos prêmios da AXA XL nas estatísticas da Susep. A integração das duas operações foi finalizada no ano passado.

A RSB vai continuar a análise do mercado de seguro para empresa nas suas próximas edições.

Os ramos analisados

(segundo a nomenclatura da Susep)

Compreensivo empresarial

Lucros cessantes

Riscos de engenharia

Riscos diversos

Global de bancos

Riscos nomeados e operacionais

D&O

Responsabilidade civil ambiental

Responsabilidade civil geral

Responsabilidade civil profissional

Seguros de transportes

Riscos diversos financeiros

Stop loss

Crédito interno

Crédito à exportação

Garantia segurado – setor público

Grantia segurado – setor privado

Seguros rurais

Seguros marítimos

Seguros aeronáuticos

Petróleo

Nucleares

Aceitações do exterior

Sucursais no exterior

Você está de acordo com o ranking? Envie seus comentários para:

[email protected]

Em destaque

Lucro cai na Munich Re...

A Munich Re reportou uma queda de 13,4% nos lucros em 2023, fechando o ano €4,6 bilhões

A empresa afirma que a performance foi melhor do que a esperada, ainda que a lucratividade do grupo tenha caído de 20,2% para 15,7% durante o ano.

Nas atividades de resseguros, o volume de prêmios aumentou 3,6% para €37,8 bilhões, mas o índice combinado subiu dois pontos percentuais para 85,2%.

O lucro líquido do resseguro caiu 18,2%, fortemente afetado por uma redução de 28,5% nos ramos de danos e responsabilidades.

Já na atividade de seguros primários, comercializada sob a marca ERGO, os lucros aumentaram 25,9%, com um notável incremento nas operações de fora da Alemanha, onde o lucro triplicou.

Joachim Wenning, presidente do board da Munich Re, disse que a empresa tem apetite para todos os tipos de riscos, mas não tanto para riscos sistêmicos como cyber e pandemias.

… aumenta na Allianz...

Outro grupo alemão, a Allianz, reportou um aumento de 31,7% no lucro líquido em 2023, chegando a €9,032 bilhões.

Nas linhas de danos e responsabilidades, a soma de prêmios, tarifas e comissões aumentou 11,2%, totalizando €76,5 bilhões. Na América Latina, o total foi de €2,78 bilhões.

Já o índice combinado chegou a 93,8% após um aumento de meio ponto percentual, e baixou de 107,8% para 99,4% nos mercados latino-americanos.

Já a Allianz Commercial, nova entidade que reúne os seguros para empresas, teve um lucro operacional de €2,6 bilhões me 2023, comparado com €2,3 bilhões em 2022 e €1,2 bilhões em 2021, quando ainda estava dividida em unidades independentes.

… e na Zurich também

A seguradora suíça obteve um aumento de 10% no lucro líquido no ano passado, chegando a US$ 4,35 bilhões.

Nas atividades de danos e responsabilidades, a soma de prêmios e comissões aumentou 7% até US$ 44,4 bilhões, enquanto o índice combinado ficou inalterado em 94,5%.

Ainda falando de P&C, o crescimento de prêmios nas atividades de seguros corporativos chegou a 10%, totalizando US$ 23,3 bilhões.

Já entre pequenas empresas e clientes de varejo, o aumento foi de 16% até US$ 15,4 bilhões.

Um dos destaques do ano foi o crescimento dos prêmios para empresas na América Latina, que chegou a 61% em dólares e foi impulsionada principalmente pelo Brasil, segundo a empresa.

Edições anteriores:

RSB # 7 - Onde estão os seguros para a transição energética?

RSB # 2 - Mais capacidade de resseguro à vista?

RSB # 1 - Seguro cyber caro chegou para ficar